古时军事家作战讲究“知己知彼,百战不殆”。散户投资者若想达到成功猎庄的目的,首先要对庄家有个深入且细致的了解,通晓庄家的优势,明了庄家的劣势。坐庄过程中,庄家的招数往往虚虚实实、忽真忽假,有时以退为进,有时以进为退,可谓扑朔迷离、复杂多变。面对如此高深的坐庄策略,为什么散户投资者只能望天兴叹,作可怜状,最终亏损而出?其中有股市环境、资金数额等方面的原因,但最根本的原因却是,有没有掌握猎庄必备的基础知识、技巧,有没有在知己知彼的基础上运用科学的猎庄策略。

其实在每个庄家坐庄的过程中,虽然他们的运作手法有极大差别,但在资金运作的过程中,他们不可避免地会留下种种迹象,只要对股价波动进行细致的观察分析,庄家的一举一动就会暴露在我们眼前。

所以投资者要做的就是对庄家有全面的认识,了解入庄、控盘、建仓、洗盘、试盘、拉升、出货的手段及盘面特征,以及散户寻庄、跟庄、规避陷阱和骗术的方法和技巧;之后可以了解庄家整个坐庄过程中每一步的操盘目标、操盘手法和盘面特点;最后可以从自身角度出发,制定合理的跟庄策略,直至取得最终的胜利。

庄家出货阶段的时间与空间

出货时间:庄家出货是整个坐庄过程中最难的工作,要有步骤、有计划地“撤离”,在这个阶段中需要一定的时间。而出货时间的长短主要根据庄家持有的筹码多少、大势的好坏、操盘手法的高低等因素而定。

一般而言,在一轮完整的行情中,庄家出货最短需要2周到3个月。以快速拉升并快速砸盘方式出货的,需要时间1个月左右。拉升后高位震荡方式出货的,在半年以上甚至更长。庄家以跌停板出货的时间一般在2个星期以内。股票涨幅几倍的特大牛股,因股价太高,没人接盘,股价在盘跌过程中突然大幅跳水,一刹那股价仅剩下1/3或1/4,时间一般不超过10日。严格地说这不是庄家出货,而是慌不择路的“出逃”,无奈的“跳楼”。一个完整的中级顶部形态的出货时间在3~5个月,如圆形顶、潜伏顶、M头、三重顶、头肩顶、盘形顶等形态。

出货空间:出货空间是指庄家出货所需要的幅度,假设一只股票底部价10元,最高价20元,庄家都在20元一带出货是不可能的,只能在18~20元出货。因此,没有足够的空间庄家就出不了货。

如何判断庄家已经进入出货空间?依经验之见,上涨幅度较大,且又进行了充分盘整后,再度上涨且走势强劲,股价到达至高位,成交量显著放大,可以认定股价到达出货空间。

庄家出货所需要的空间最低在20%以上,累积上涨幅度越大的股票,所需要的出货空间也越大,翻了几倍的股票可能还需要将股价再拉升30%~50%的空间,或者往下砸盘跳水20%~30%的空间才能出货。一个完整的中级顶部形态的出货空间在30%~50%。

最凶狠的出货手法之一:“钓鱼线”

某些实力较强的庄家,并不是在早盘的几个小时内拉升,甚至高开低开都无所谓,而是在盘中缓慢拉高,股价沿着一定的斜度(45°斜坡的钓鱼竿图形较多),依托均价线的支撑,缓慢地向右上角攀升,最终将股价推上涨停板价位。从分时图上看,分时线的走势如同一根钓鱼者所用的钓鱼竿。

在“钓鱼竿”已经达到或接近涨停价位之时。股价走势突然间风云突变,一反常态,放量下跌,分时图上成直线下跌走势,将当天在钓鱼竿上升过程中跟风买入的投资者全部套住。由于下跌过程中股价下跌的速度较快,整个图形如同一根垂线的钓鱼竿。

该形态与“高开探天”相比,庄家的实力显然更强,拉升过程并不着急,看似稳步向上的走势,更具诱惑力。如图所示,左侧股价沿着某一斜坡角度,形成上升通道,股价缓慢向上推升,庄家常用对敲的手法最终将股价推上涨停或接近涨停板价位,完成股价的钓鱼竿走势,对投资者进行诱多。由于沪深A股实行T+1交易制度,当天买入的投资者当天不能卖出,当天的账面盈利根本无法锁定。图的右侧盘中放量暴跌,整个钓鱼竿走势中买入的投资者均被套牢。右侧的钓鱼线表明庄家放量出货迹象明显。如果此种走势出现在股价相对高位,投资者若不及时止损出局,股价往往短期内会有拦腰斩断的风险(目前市场上多数分时图钓鱼线走势,鱼竿并不攻击到涨停价位,钓鱼竿走势同样形态各异)。

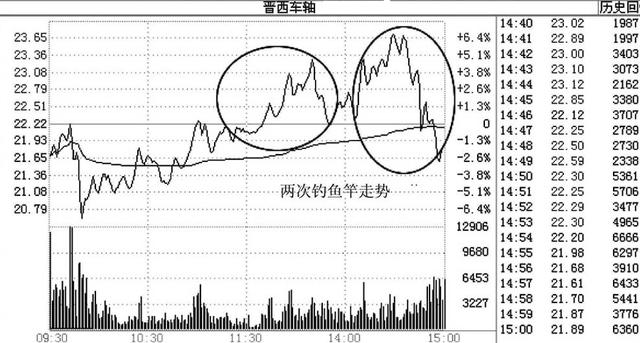

如图18-13所示为晋西车轴(600495)分时走势。

该股从发动上攻行情到见顶回落,短短80个交易日,股价涨幅2.5倍以上,如图18-14所示。该股在连续大幅拉升后,分时图走出了钓鱼竿形态,并且分时图中两次钓鱼竿走势均较为明显。该股早盘低开之后快速拉升,股价攻击到五个点左右的涨幅开始放量下跌,30分钟之内完成一波钓鱼线形态。随后股价盘中再次上攻,故伎重演,震荡上行,将股价推上涨停板价位。钓鱼竿涨停走势极为明显,下午2点30分之后,该股一反常态,放量跳水,再次形成钓鱼竿形态。随后的几个月内,该股一路下跌,跌幅近50%。

最后散户要学习的股市投资风险四方法:

第一,资金管理的能力。综观股市中的成功投资者基本上都是善于运用资金管理艺术的行家。面对着股市瞬息万变的市场环境和高速扩容的市场容量,过去陈旧的资金管理理念逐渐不能适应市场的变化,那种等待股市低迷时满仓买入,并一路持有到牛市顶峰时再满仓卖出的低级资金管理方式终将 被市场淘汰。资金管理的目标有两方面:一方面是由于股市中没有人能百战百胜,当判断失误时,要能凭借完善的资金管理使资金少受损失或不受损失。另一方面要能达到上涨时手中有持股可以获利、下跌时有资金可以低买的效果。

第二,规避风险的能力。在证券投资中,即使最好的解套策略也比不上事先避免套牢的策略,与其被套后资金缩水,心情备受煎熬,费尽心机地想着如何保本解套,不如事先学习并掌握一些防止被套、规避风险的能力,做到防患于未然。当市场整体趋势向好之际,投资者不能过于盲目乐观,更不能忘记了风险的存在而随意追高。在跌市中更要注意,不能随意抄底。股市风险不仅仅存在于熊市,牛市中也一样有风险。如果不注意规避股市中隐藏的风险,就会很容易遭遇亏损。

第三,解除风险的能力。当投资者已经处于被套境地时,就要应用解套策略,解套策略可以分为主动性解套策略和被动性解套策略。主动性解套策略包括:斩仓、换股、做空、盘中T+0;被动性解套策略包括补仓和捂股。此外,还有更加重要的解套策略:解除心理的套牢。

第四,扭亏为盈的能力。相对于解套能力而言,这是一种更高级别的投资能力,套牢本来是被动的,但如果能采用正确的方法,完全可以实现化被动为主动,即使是被套的筹码,如果运用得法也一样可以带来丰厚的利润。例如:盘中“T+0”和做空的操作手法,就正是建立在有被套筹码的情况下获利的,通过逐渐降低持仓成本,最终达到扭亏为盈的目标。这四种能力的前两种能力是用于防范风险的,而后两种能力是当已经遭遇风险侵袭时使用的,正确地掌握这些能力是投资者在股市中立于不败之地的最根本途径。

鲁公网安备37020202001847号

鲁公网安备37020202001847号